ファクタリングについて

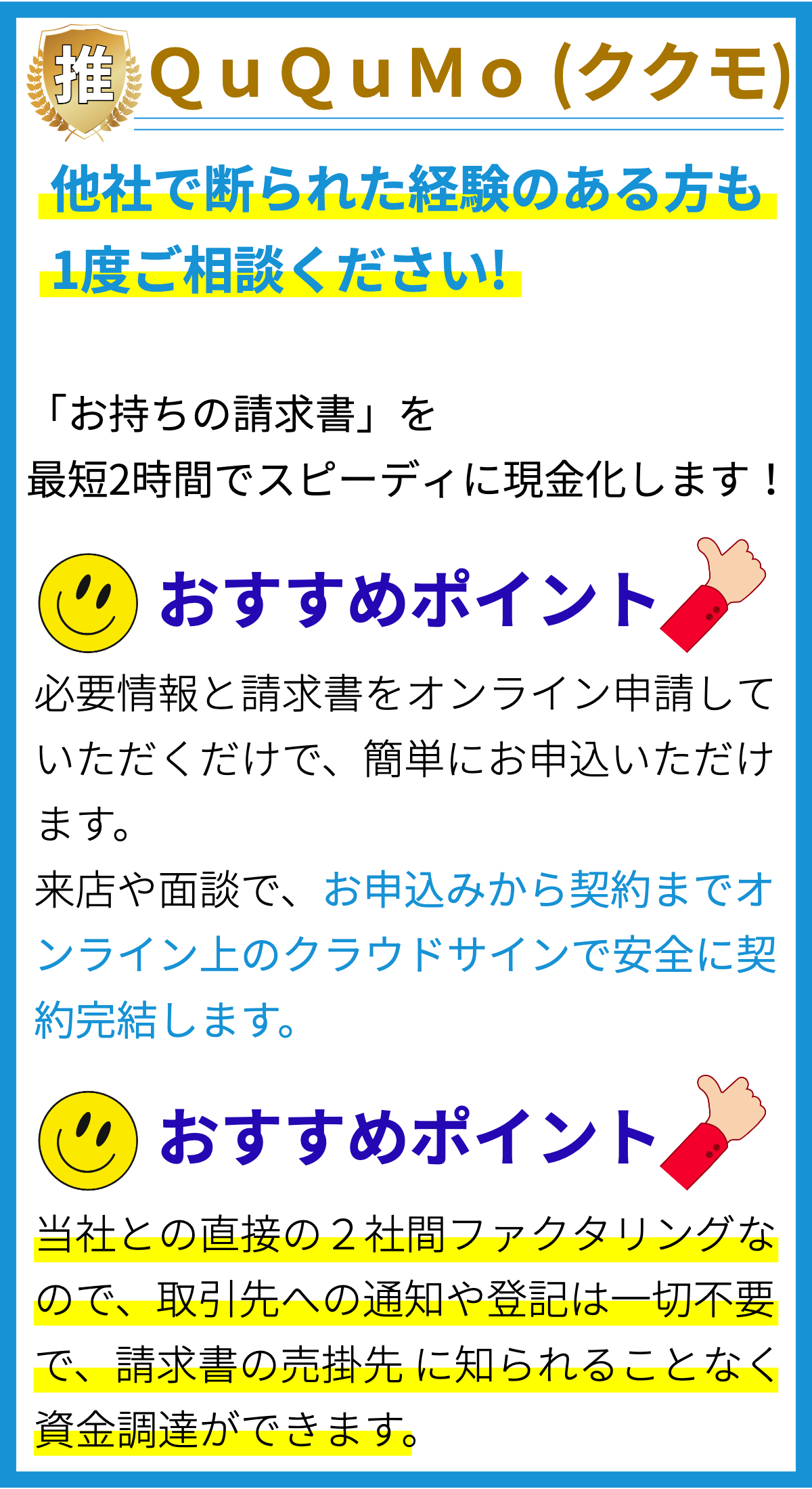

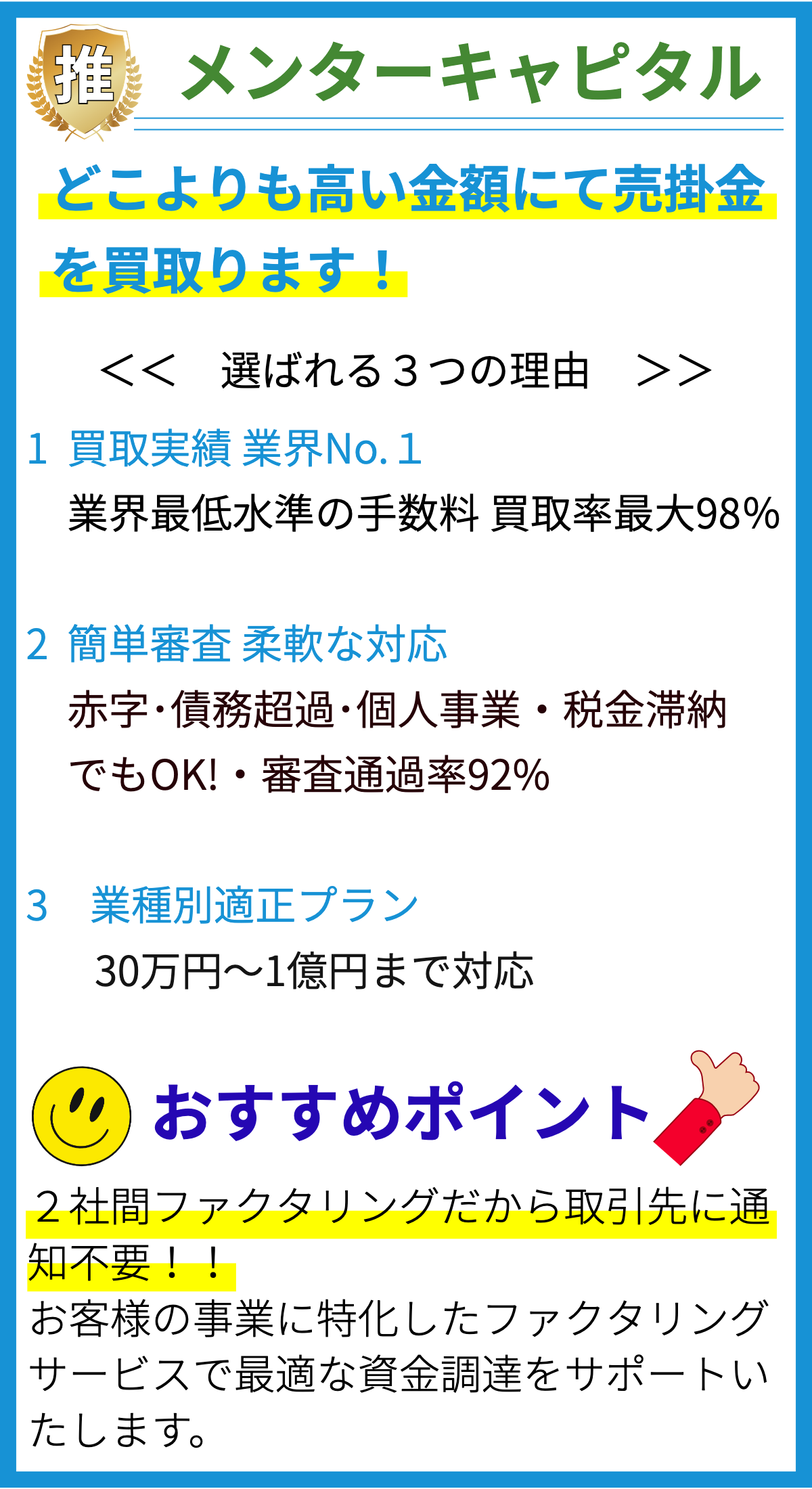

ファクタリングは、企業が売掛金(未収入金)を金融機関やファクタリング会社に売却することで、即金化する方法です。通常、売掛金の一部を即座に現金化し、残りは売掛金の回収時に受け取ります。これにより、企業は資金繰りを改善し、事業の成長や運転資金の調達に役立てることができます。

ファクタリングのメリット

- 資金繰りの改善: 売掛金を即座に現金化することで、企業は資金繰りの圧力を軽減し、支払い期日を守ることができます。

- 信用リスクの軽減: ファクタリング会社が売掛金を買い取るため、売掛先の支払い遅延や債務不履行のリスクを回避できます。

- 柔軟性: ファクタリングは通常、借入金とは異なり、企業の負債を増やさずに資金を調達できるため、財務状況に対する影響が少ないです。

ファクタリングのデメリット

- コスト: ファクタリング手数料や利息などの費用が発生します。これにより、ファクタリングは他の資金調達方法よりもコストが高くなる場合があります。

- 信用評価: ファクタリングは売掛金に基づく取引であり、売掛先の信用力や支払い能力に依存します。したがって、信用力の低い売掛先が多い場合、ファクタリング会社からの資金調達が難しくなる可能性があります。

- 公開情報: ファクタリング契約には売掛先の情報開示が必要となる場合があります。企業が売掛先の情報を公開することに抵抗感を持つ場合、ファクタリングは適していない可能性があります。

資金調達の方法

資金調達は、企業が事業の拡大や運転資金の調達などの目的で資金を獲得するプロセスです。主な資金調達方法には、株式発行、借入金、ファクタリングなどがあります。各方法は企業の状況やニーズに応じて選択されます。

資金調達の戦略

- 目的の明確化: 資金調達の目的を明確に定義し、適切な資金調達方法を選択します。

- リスク評価: 各資金調達方法のリスクとコストを評価し、企業の財務状況やリスク許容度に合った選択を行います。

- 多様化: 単一の資金調達方法に依存せず、複数の方法を組み合わせることでリスクを分散し、柔軟性を確保します。