ファクタリングについて

ファクタリングは、企業が売掛金を現金化する手段の一つです。通常、企業は商品やサービスを提供し、それに対する支払いを後日受け取ります。しかし、支払いが遅延したり、支払い能力の低い顧客からの支払いを受ける場合、企業は資金不足に陥る可能性があります。ここでファクタリングが役立ちます。

ファクタリングの仕組み

- 企業が売掛金を売却することで、即座に現金を受け取ることができます。

- ファクタリング会社は、売掛金の一部(通常は80〜90%)を現金で支払い、残りの部分を手数料として差し引きます。

- ファクタリング会社が売掛金の回収を行い、手数料を差し引いた残額を企業に支払います。

ファクタリングの利点

- 資金調達の迅速化:ファクタリングは支払いを待つ必要がないため、企業のキャッシュフローを改善し、資金調達を迅速化します。

- リスクの軽減:ファクタリング会社が売掛金の回収を行うため、企業は顧客のデフォルトリスクから保護されます。

- 資産の最適活用:売掛金を現金化することで、企業は資産の最適活用が可能となります。

資金調達について

資金調達は、企業が事業を拡大し成長するために必要な資金を確保するプロセスです。企業が新しいプロジェクトを立ち上げたり、設備を拡張したりする際には、十分な資金が必要です。

資金調達の方法

- 株式の発行:企業は株式市場で株式を発行し、資金を調達することができます。株式発行により、企業は資本金を増やすことができます。

- 債券の発行:企業は債券市場で債券を発行し、投資家から資金を調達することができます。債券は定期的な利息を支払うことが求められます。

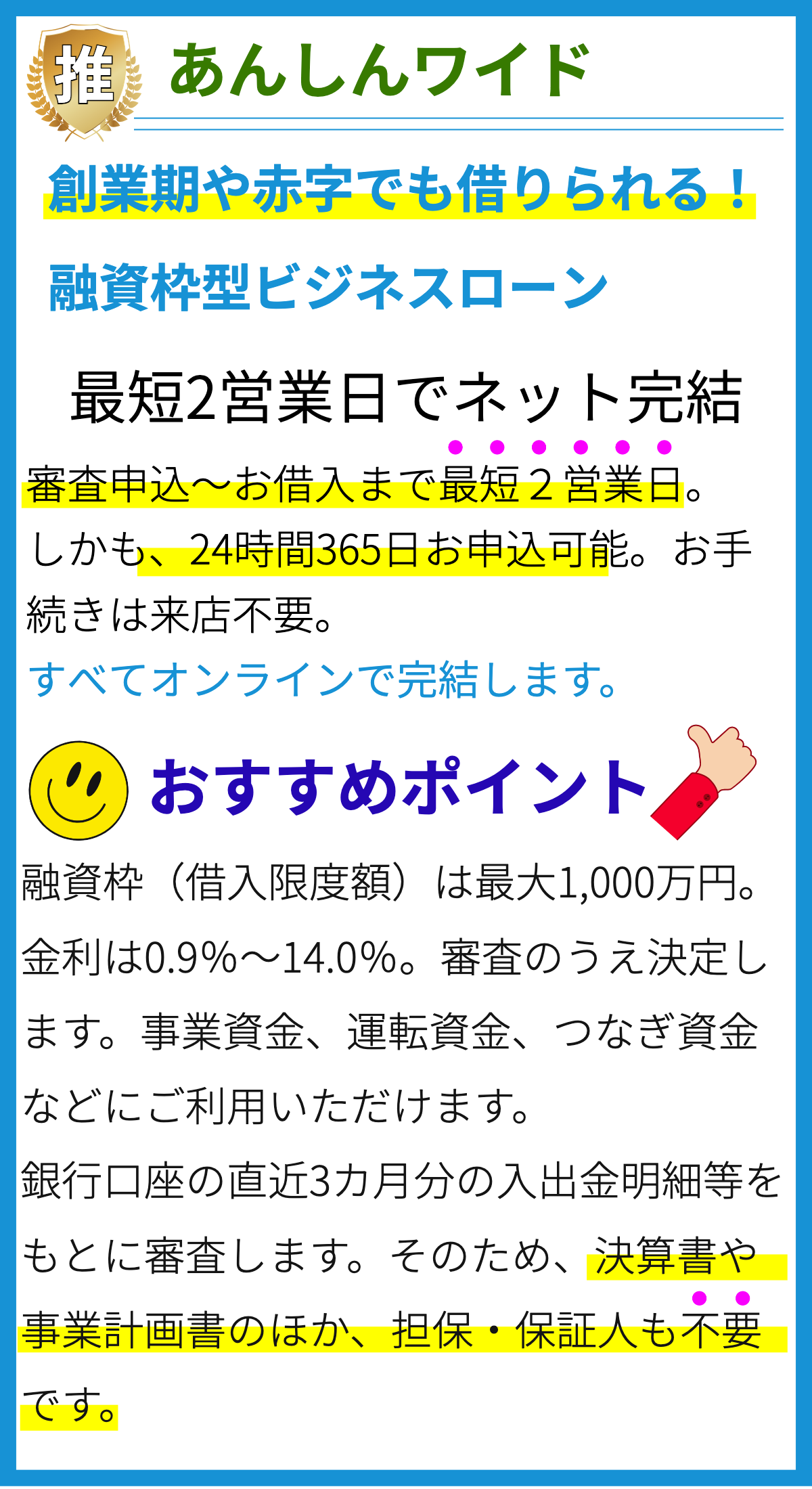

- ローンの契約:銀行や金融機関からのローンは、企業が資金を借り入れるもう一つの方法です。ローン契約では、一定の期間内に元本と利息を返済する必要があります。

資金調達の選択肢の検討

企業は資金調達の際に、さまざまな選択肢を検討する必要があります。それぞれの方法には利点と欠点があり、企業の特定の状況や目標に合った選択を行うことが重要です。ファクタリングや株式発行、債券発行、ローン契約などの選択肢を熟慮し、最適な資金調達戦略を策定することが成功の鍵となります。